2023-12-18 热点资讯

冰棍厂家,这也成为彭邵华小时候对合肥的印象。后来上学读了书才知道,合肥是安徽省的省会,是我国的一个城市,世界第一台DVD、第一台变容式冰箱、第一台仿生洗衣机,中国第一台微机、第一台窗式空调……这些都来自合肥。

再大一点,有了品牌概念之后,彭邵华又发现家里的冰箱、洗衣机、空调、彩电四大件也都是合肥货。合肥给他留下了不可磨灭的印象。

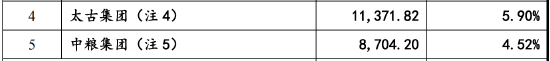

如今的合肥已经成为全国最大家电生产基地,家电总产量连续12年排名世界第一。成熟的营商环境吸引海尔、美的、格力、TCL、长虹等知名企业在此建厂,也催生了背后的代工生意。

但也不是所有背靠大树就能乘得阴凉,比如处于深交所主板IPO进程中,来自合肥的冰箱代工商合肥雪祺电气股份有限公司(简称雪祺电气),其冲击主板的考验就来自其ODM代工的身份。

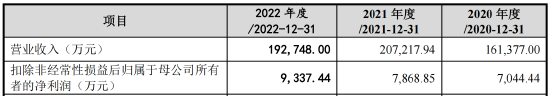

因为没有自主品牌,其业绩面临高营收低净利的考验;因为业绩太过依赖下游品牌厂商,又是以销定产,其发展规模很容易受限制。而且自身是的同时,雪祺电气也对外采购一些成品直接销售,一定程度上,增加了其成本压力。

而在证监会给予的12000字问询函,雪祺电气被要求披露规范性、信披等在内的待解答问题,涉及股权转让、毛利率低于同行、同业竞争、募投项目等39个问题。

随着回复的挂网,藏在雪祺电气背后的大佬,顺为资本、拼多多、元气森林等资本相继浮出,给其上市之旅增添了话题。

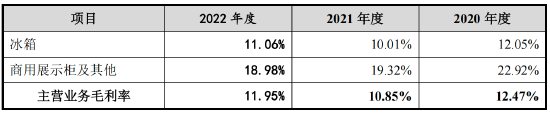

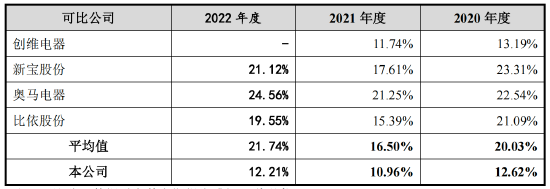

一、代工生意火热 毛利率低于同行

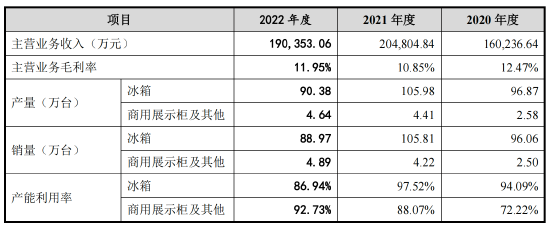

雪祺电气主要从事冰箱和商用展示柜的研发、生产与销售,业务主要为下游国内外品牌商提供容积400L以上的大冰箱和商用展示柜等产品的ODM服务。

在行业排行上与创维电器最为相近,不同的是,创维电器有一部分自主品牌,但雪祺电气没有自有品牌产品的销售,其全部收入均来自为下游冰箱品牌进行ODM代工,所以其营收也表现出高销量、低毛利率的特点。在产品相似度和业务模式上,雪祺电气则与奥马电器(7.060, 0.00, 0.00%)(维权)(002668.SZ)最为相似。

2020年11月,因对员工实施的股权激励,其员工持股平台宁波雪祺以1.15元/股的价格向雪祺有限增资,股份支付确认费用6932.64万元,其中对于管理人员的计提为4691.79万元,研发人员1890.72万元,这也到导致其2020年非经常性损益较大。

二、七成收入依赖大客户 是代工厂也是中间商

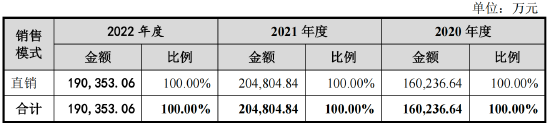

2011年成立以来,雪祺电气就一直专注于ODM生产模式,这种模式下,雪祺电气自主进行产品设计、生产制造,产品的结构、外观、工艺等方面的自主设计开发,但产品以客户的品牌进行销售。在销售模式上,雪祺电气全部为直销。

冰箱ODM供应商与下游品牌商的长期合作是行业内企业发展的重要模式,与知名品牌商稳定的合作关系一方面为雪祺电气业绩增长带来了一定积极作用,但同时也增加了其客户集中度的风险。

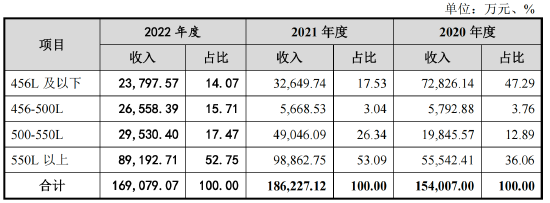

雪祺电气的冰箱产品作为核心产品,按照容积大小可分为456L及以下、456-500L、 500-550L和550L四类。其中,报告期内,公司大容积冰箱的收入占比持续上升,主要原因是目前冰箱市场正处于我国人均可支配收入提升、消费升级主题下的结构调整阶段,未来冰箱市场中大冰箱占比将逐渐提升。

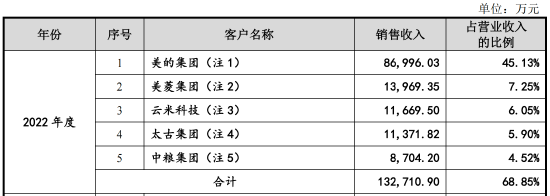

以云米科技为例,2019年云米科技作为第二大客户,与雪祺电气产生了4.12亿元的销售额,这一年,前五大客户为雪祺电气贡献了80.94%的营业收入。2022年,云米科技的销售贡献下降至1.17亿元,自前五大客户销售贡献下降至68.85%。

所以此次IPO,雪祺电气将计划募集资金中的2.65亿元,拟用于年产100万台嵌入式冰箱等冰箱产品项目缓解产能瓶颈,占总募资比重约为44.82%。剩余3.25亿元分配给冰箱零部件自制能力提升项目、研发中心建设项目以及补充流动资金。

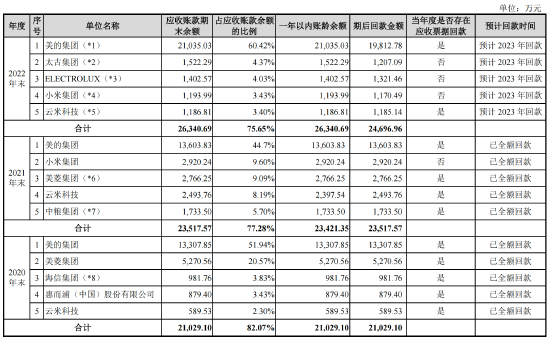

业绩依赖大客户的同时,大客户也给雪祺电气带来大量应收账款。2022年,雪祺电气针对美的集团、太古集团、云米科技的应收账款期末余额分别为2.21亿元、1522.29万元、1193.99万元,合计占当期应收账款余额的近七成。

2020年-2022年,其应收账款期后回款占比分别为99.98%、99.95%、91.65%。各报告期应坏账准备分别为1742.39万元、1535.81万元、12911.42万元。

此外,雪祺电气还持有大量应收票据,其中300万元以上的大额票据,其占各期末应收票据比例分别为 33.83%、35.44%、31.90%,雪祺电气表示其各期末持有票据均为银行承兑汇票及重分类为应收款项融资的银行承兑汇票。

报告期内,雪祺电气应收账款、应收款项融资和应收票据金额占比较大,未来随着销售规模的进一步扩大,其应收账款、应收款项融资和应收票据余额可能继续呈现较高的趋势。其应收账款周转率分别为6.84次/年、7.79次/年、6.22次/年。

四、与股东大玩关联交易

雪祺电气由占鸿鹰、周家玉出资1200万元成立的雪祺有限改制而来,2011年成立之初,两人分别持股雪祺有限51%、49%。2012年,周家玉将49%股权转让给了雪祺电气目前的实控人顾维,转让价1元/股;占鸿鹰则将51%的股权转让给了上市公司万朗磁塑(26.310, 0.25, 0.96%)(603150.SH);一年后的2013年底,时乾中又从万朗磁塑手中,以0.78元/股的价格接手了这51%的股份,时乾中实际为万朗磁塑控股股东、实际控制人。

包括上述交易,成立以来,雪祺电气共发生过6次股权转让、5次增资、1次吸收合并。

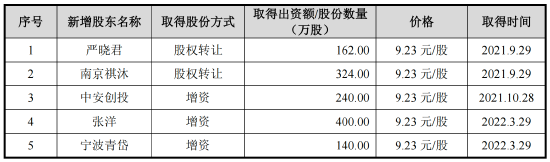

1、递表前供应商突击入股

股东中,还有5位股东为首次递表前一年内入股,入股价格均为9.23元/股。其中持股1.58%的严晓君持有禾盛新材(9.350, 0.08, 0.86%)(002290.SZ)0.87%的股份,禾盛新材的全资子公司合肥禾盛新材为雪祺电气的供应商。

虽然招股书中没有详细披露,但雪祺电气背后不止日本三电这样一位大佬。2020年-2022年与雪祺电气关联交易额逐年增长的宁波吉德也大有来头,宁波吉德持有雪祺电气4.78%股份。而且在雷军的资本版图里,有云米科技的地方一般都有顺为资本。

宁波吉德有6家直接或间接境外股东:Challenjers Capital Fund I LP、Shunwei China Internet Fund III, L.P.、Genki Forest Technology Group Holdings Limited、Sunglow Fund L.P.、Pinduoduo Inc.、Kambert Enterprises Limited。

Pinduoduo Inc.即拼多多,现已更名为 PDD Holdings Inc.,具体间接持股比例并未透露。

Kambert Enterprises Limited为雪祺电气第7层股东,直接持有第6层股东9.09%的股权,间接持有雪祺电气0.1181万股。

其余四位股东间接持有雪祺电气的股份数超过 1.0257 万股,该等境外股东包括挑战者创投、顺为资本管理的知名投资基金或元气森林下属企业。

Challenjers Capital FundI LP是挑战者创投管理的一支私募股权投资美元基金,该基金的合伙人主要为境外上市公司、境外政府投资基金、境外家族办公室、境外高净值人士等。持有雪祺电气股份数量超过1.0257万股。

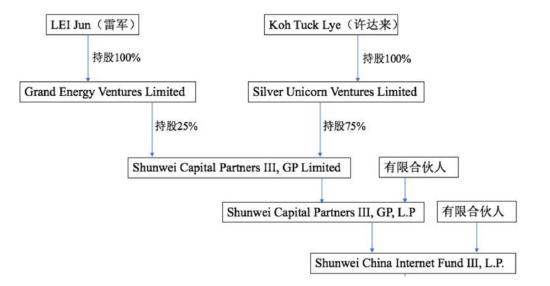

Shunwei China Internet Fund III,L.P.持有雪祺电气股份数量超过1.0257万股,逐层向上追溯的最终普通合伙人为 Shunwei Capital Partners III, GP Limited,Shunwei Capital Partners III, GP Limited 逐层向上追溯的最终普通合伙人的股东为 Koh Tuck Lye(许达来)和雷军,其中,Koh Tuck Lye(许达来)持有 50%以上权益,为 Shunwei 的实际控制人。Koh Tuck Lye是新加坡国籍,任顺为资本CEO。